Мероприятие находится в архиве, регистрация закрыта

воспользуйтесь ссылкой на актуальные программы-

Для кого

главные бухгалтеры и бухгалтеры организаций

Программа

На семинаре рассматриваются:

- проект «Основные направления налоговой политики на 2014 год и плановый период 2015 и 2016 г.г.», новое в сближении бухгалтерского и налогового учета;

- сложные вопросы признания расходов для целей налогового и бухгалтерского учета, с учетом последних изменений законодательной базы;

- арбитражная практика по вопросам налогообложения;

- конкретные примеры по исчислению налога на прибыль с использованием «Правил бухгалтерского учета 18/02» для различных сложных случаев;

- особенности формирования резервов в бухгалтерском и налоговом учете.

1. Взаимосвязь бухгалтерского и налогового учета (рассматривается на практических примерах). Методические приемы сближения бухгалтерских и налоговых подходов в признании доходов и расходов. Рациональность в применении ПБУ 18/02.

2. Квалификация постоянных и временных разниц. Постоянные налоговые обязательства и активы. Отложенные налоговые активы и обязательства. Практические приемы их идентификации. Рекомендации по недопущению ошибок при исчислении отложенных налогов. Контрольный инструментарий. Методы расчета отложенных налогов в МСФО. Сравнение IAS 12 и ПБУ 18.

3. Расходы, признание которых для целей налогообложения ограничено определенными условиями (нормируемые расходы, представительские, рекламные, командировочные расходы, расходы на повышение квалификации сотрудников, добровольное личное страхование сотрудников и др.).

4. Сложные вопросы применения ПБУ 18 в операциях с основными средствами.

- Разницы, возникающие при бухгалтерском и налоговом учете основных средств (постоянные, вычитаемые, налогооблагаемые).

- Текущий ремонт, реконструкция и модернизация (бухгалтерский и налоговый учет).

- Расходы на государственную регистрацию прав собственности на объекты недвижимости.

- Проценты по заемным средствам при приобретении инвестиционного актива.

- Амортизационная премия: правила отражения в налоговом учете; восстановление амортизационной премии (спорные ситуации).

- Безвозмездное получение основных средств.

- Выбытие основных средств:

- реализация с убытком;

- ликвидация;

- хищение;

- безвозмездная передача.

5. Применение ПБУ 18 в операциях с ТМЦ.

- Поступление материалов при ликвидации объекта основного средства.

- Излишки, выявленные при проведении инвентаризации.

- Форменная одежда и спецодежда (отражение в бухгалтерском и налоговом учете поступления и списания).

6. Применение ПБУ 18 при расчетах с работниками.

7. Отражение операций, связанных с формированием и использованием резервов. Практические примеры расчетов. Методика расчета суммы резерва по сомнительным долгам в бухгалтерском и налоговом учете. Основные отличия формирования резерва в бухгалтерском и налоговом учете. Начисление ННО, ОНА, ОНО.

8. Применение ПБУ 18/02 в убыточном отчетном периоде.

9. Порядок перечисления налога на прибыль при создании обособленного подразделения.

10. Учетные проблемы не решенные ПБУ 18.

11. Круглый стол: сложные и спорные вопросы при исчислении и уплате налога на прибыль.

Для участников семинара:

- обучение по программе с выдачей Сертификата;

- сборник информационных материалов, содержащий актуальные нормативные и методические документы по налогу на прибыль, арбитражную практику по вопросам налогообложения, примеры разрешения спорных вопросов по налогу на прибыль организаций;

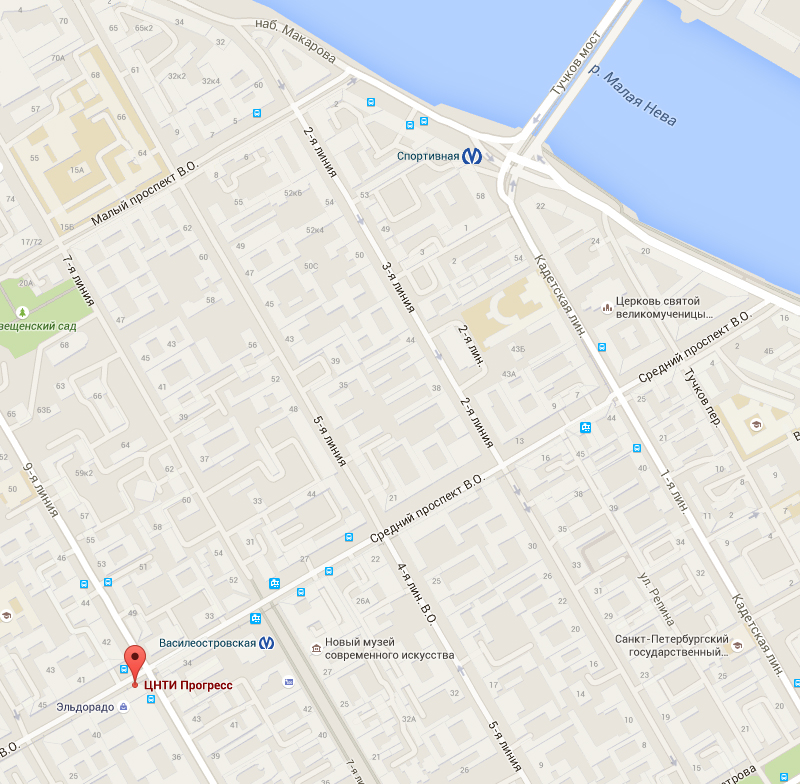

- культурная программа «Знакомство с Санкт – Петербургом»;

- ежедневные обеды и кофе-брейки.