Мероприятие находится в архиве, регистрация закрыта

воспользуйтесь ссылкой на актуальные программы-

На семинаре рассматриваются практические примеры ПБУ-18, сложные вопросы, арбитражная практика по вопросам исчисления и уплаты налога на прибыль с учетом последних изменений законодательства

Для кого

для главных бухгалтеров и бухгалтеров

Программа

- Методические приемы сближения бухгалтерских и налоговых подходов в признании доходов и расходов.

- Постоянные и отложенные налоговые обязательства и активы. Практические приемы их идентификации. Рекомендации по недопущению ошибок при исчислении отложенных налогов. Контрольный инструментарий. Особенности метода расчета отложенных налогов в МСФО. Сравнение IAS 12 и ПБУ 18.

- Расходы, признание которых для целей налогообложения ограничено определенными условиями (нормируемые расходы, представительские, рекламные, командировочные расходы и др.).

- Сложные вопросы применения ПБУ 18 в операциях с основными средствами.

- Разницы, возникающие при бухгалтерском и налоговом учете основных средств (постоянные, вычитаемые, налогооблагаемые).

- Текущий ремонт, реконструкция и модернизация (бухгалтерский и налоговый учет).

- Расходы на государственную регистрацию прав собственности на объекты недвижимости.

- Проценты по заемным средствам при приобретении инвестиционного актива.

- Амортизационная премия: правила отражения в налоговом учете; восстановление амортизационной премии (спорные ситуации).

- Безвозмездное получение основных средств.

- Выбытие основных средств: реализация с убытком; ликвидация; хищение; безвозмездная передача.

- Применение ПБУ 18 в операциях с ТМЦ.

- Поступление материалов при ликвидации объекта ОС.

- Излишки, выявленные при проведении инвентаризации.

- Форменная одежда и спецодежда.

- Методика расчета суммы резерва по сомнительным долгам в бухгалтерском и налоговом учете. Начисление ННО, ОНА, ОНО.

- Применение ПБУ 18/02 в убыточном отчетном периоде.

Новая модульная программа для бухгалтеров, которая включает 3 темы:

Модуль 1

«Сложные вопросы учета налога на прибыль. Практическое применение ПБУ-18»Модуль 2

«Расчеты с подотчетными лицами. Учет командировочных расходов»3 дня, 26 000 руб.

29 февраля – 2 марта (код 30578)3 дня, 26 000 руб.

2 – 4 марта (код 31699)1 день, 9 000 руб.

5 марта (код 31700)6 дней, 34 500 руб. (выгода 43%)

29 февраля – 5 марта (код 31696)5 дней, 32 000 руб. (выгода 38%)

29 февраля – 4 марта (код 31697)4 дня, 29 500 руб. (выгода 16%)

2 – 5 марта (код 31698)

- Полный курс составляет 6 дней обучения. По итогам обучения выдается Удостоверение о повышении квалификации в объеме 48 часов.

- Принять участие возможно в любом из модулей или комбинации модулей.

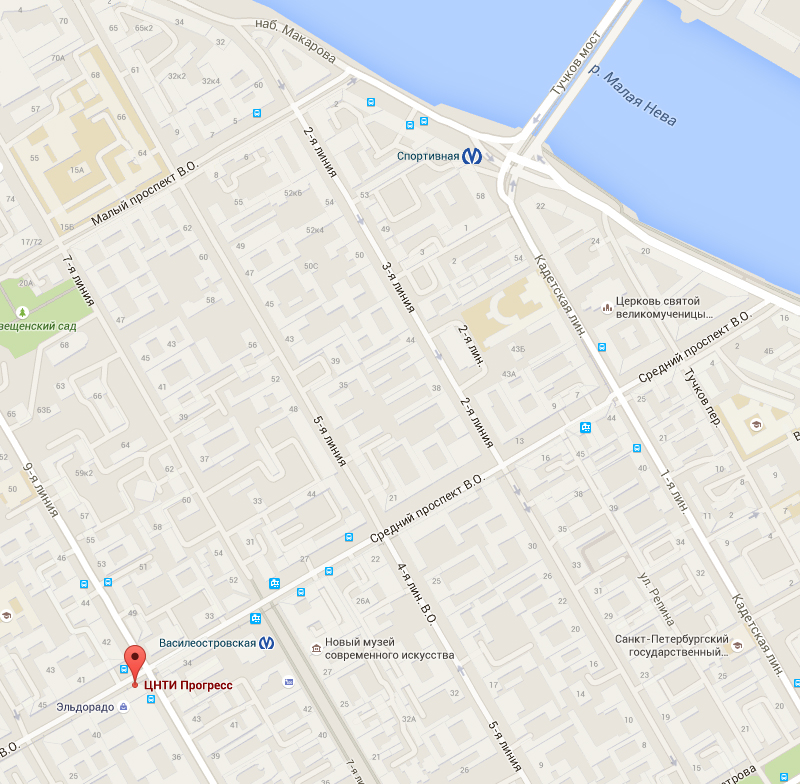

- Ближайшая дата и место проведения полного курса: 29 февраля - 5 марта 2016, Санкт-Петербург, Учебный комплекс ЦНТИ Прогресс.