Курс повышения квалификации Налоговый юрист. Практика разрешения налоговых споров и защита интересов налогоплательщиков

Код 78749

-

Анализ правовых средств защиты налогоплательщиков в спорах с ФНС: о дроблении бизнеса, о налоговых последствиях сделок, о доначислениях по отдельным видам налогов. Также в программе — юридическое сопровождение налоговых проверок

Для кого

Для налоговых юристов, налоговых консультантов, руководителей и специалистов налоговых управлений, юридических отделов коммерческих организаций

Программа

- Обзор изменений источников налогового законодательства: вступившие в силу и ожидаемые нововведения. ФЗ от 28.11.2025 № 425-ФЗ. Новые правила для специальных режимов. Процедурные изменения в Налоговом кодексе. Новые налоговые меры 2026–2028 гг.

- Источники налогового права. Проблемы соотношения налогового права РФ со смежными отраслями законодательства. Полномочия Минфина и ФНС в области предоставления налогоплательщикам разъяснений по вопросам налогообложения. Правовое значение писем Министерства финансов РФ и ФНС. Налоговые обязательства, права и обязанности налогоплательщика. Как работают принципы права в налоговых спорах. Бремя доказывания невиновности. Проблематика доказывания в налоговых спорах. Роль ошибки в квалификации предмета спора/правонарушения, моменте возникновения обязательств. Значение срока в налоговых правоотношениях.

- Налоговый контроль. Изменение подходов к налоговому контролю.

- Новые зоны внимания налогового органа, новые выявленные ФНС схемы ухода от налогов. Тенденции в квалификации налоговых правонарушений — методические рекомендации ФНС.

- Проверки и иные формы взаимодействия налогового органа и налогоплательщика. Как ФНС проводит оценку состояния компании. как действовать налогоплательщику, чтобы минимизировать ожидания выездной проверки. Проверки цепочек организаций. Полномочия налоговых органов при истребовании документов. Ответственность за непредставление документов и информации. Передача документов после проверки, возможность изменить показания. Привлечение экспертизы. Типичные процедурные нарушения, допускаемые налоговым органом, при проведении налоговых проверок. Сроки проведения налоговой проверки и принятия решения по итогам ее проведения. Доначисления по состоявшимся проверкам.

- Юридическое сопровождение бухгалтеров и директоров в ходе налоговых проверок. Необходимый инструктаж от юриста.

- Процедуры взыскания налоговой задолженности. Привлечение к ответственности налогоплательщиков, совершивших налоговое преступление.

- Последствия правонарушений, совершенных налогоплательщиком умышленно или по неосторожности. Когда возникает ответственность руководителя, собственника, должностных лиц; субсидиарная ответственность.

- Особенности применения обеспечительных мер. Арест имущества по решению налоговиков. Приостановление операций по счетам. Принудительное взыскание в пользу бюджета имущества налогоплательщика для погашения требований налогового органа.

- Производство по делам о налоговых правонарушениях. Досудебная защита интересов налогоплательщика. Налоговая реконструкция.

- Сделки в рамках обычной хозяйственной деятельности — обзор типовых претензий налоговых органов. Переквалификация как инструмент ФНС для доначисления налогов. Притворность, мнимость, формальный документооборот, недействительность (частичная недействительность) как фактор налоговых рисков. Аргументы налогоплательщиков для подтверждения реальности операций по сделкам. Соблюдение требований по проверке добросовестности поставщиков и подрядчиков, проявления должной осмотрительности при выборе контрагента.

- Выстраивание структуры бизнеса в условиях санкций Взаимозависимость как фактор налоговых рисков налогоплательщиков. Действия, необходимые для подтверждения соответствия юридической модели реальным бизнес-процессам. Внутригрупповые долги, вопросы трансфертного ценообразования. Платежи менеджменту. Выбор субъекта: кто будет признан организатором схемы дробления.

- Уплата и возврат налогов. НДС: проблема налоговых вычетов. Единый налоговый платеж (ЕНП), единый налоговый счет: сложившиеся спорные ситуации. Налог на прибыль, споры по признанию отдельных видов расходов; инвентаризация отложенных налоговых активов и обязательств в свете повышения ставки налога на прибыль. Изменения по НДФЛ и страховым взносам; актуальное толкование обязанностей налогового агента.

- Споры об оптимизации имущественных налогов, кадастровой оценке стоимости.

На этом курсе можно получить удостоверение на английском языке

Стоимость обучения с выдачей удостоверений на русском и английском языках — 59 850 р.

Подробная информация здесь >>

Условия участия:

для регистрации слушателям необходимо иметь при себе копию платежного поручения, которая является пропуском на курс повышения квалификации.

Срок обучения:

очная форма с 9 июня по 12 июня 2026 года

Для оформления финансовых документов необходимы:

- полные реквизиты вашей организации, включая юридический адрес.

Для оформления Удостоверения необходимо предоставить:

- копию диплома о высшем или среднем профессиональном образовании (в случае получения диплома не в РФ, просим уточнить необходимость процедуры признания иностранного диплома в РФ по контактным телефонам или электронной почте);

- справку с места учебы (для студентов);

- копию документа, подтверждающего изменение фамилии (если менялась).

В первый день курса потребуются данные СНИЛС (сам документ предоставлять не требуется) и для физических лиц данные ИНН (сам документ предоставлять не требуется).

Обращаем ваше внимание на особые случаи при выдаче Удостоверения о повышении квалификации.

В пакет участника входит

- обучение по заявленной программе;- комплект информационно-справочных материалов;

- кофе-брейки.

Время и место

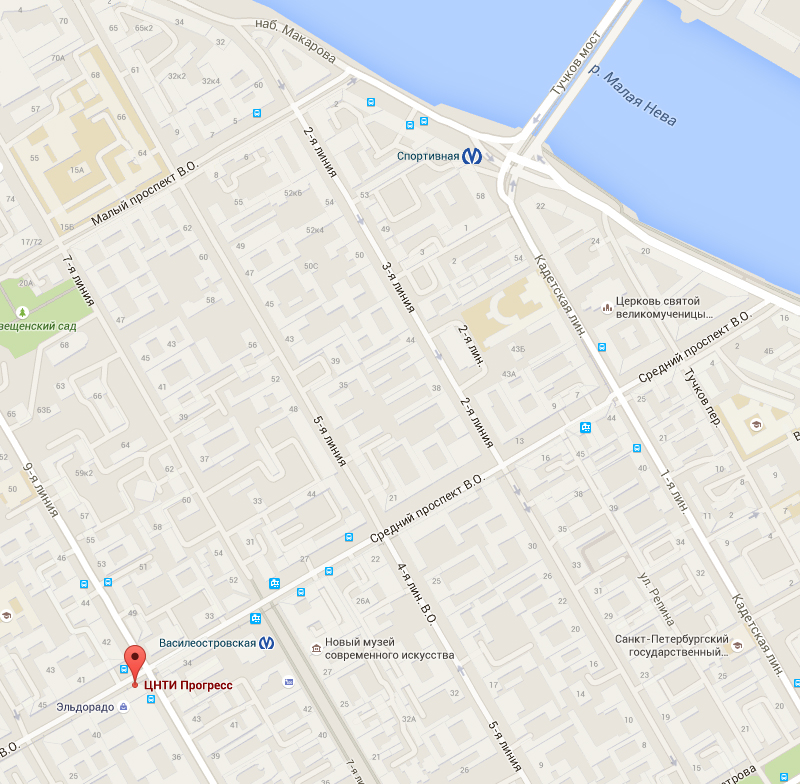

Учебный центр ЦНТИ Прогресс г. Санкт-Петербург, Васильевский остров, Средний пр-т, д. 36/40 ст. метро "Василеостровская"

вт. 9 июн — пт. 12 июн 2026 в 09:00

Запросить другие даты

Документ

Удостоверение о повышении квалификации в объеме 32 часов (лицензия № Л035-01271-78/00176763 от 22.12.2021). Сведения об удостоверении передаются в федеральную информационную систему «Федеральный реестр сведений о документах об образовании и (или) о квалификации» (ФИС ФРДО)

Перейти на страницу онлайн-курса

Онлайн-занятия проходят по расписанию соответствующего очного курса.

Планируете обучить более 8 сотрудников? Мы готовы провести для вас данный курс в корпоративном формате.

Закупки

Обучение может быть оформлено по 44-Ф3 и 223-Ф3.

Официальные документы

С Лицензией, Уставом, Выпиской из ЕГРЮЛ и прочими документами вы можете ознакомиться на странице «Документы».